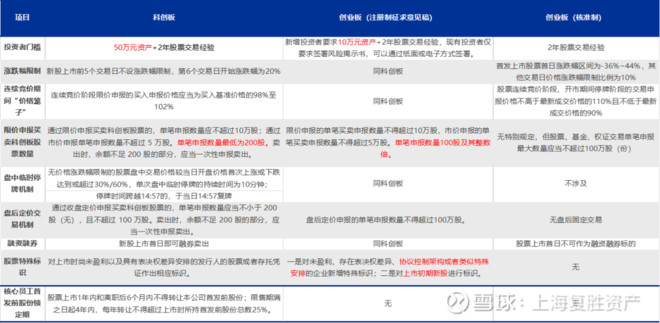

8月24日,首批通过注册制登录创业板的公司将挂牌上市交易。这意味着创业板整体迈入注册制时代,除了上市审核机制之外,交易以及退市等其他规则上也有很大的变化。具体见下表。

(数据来源:申万研究)

虽然,有科创板珠玉在前,市场对于创业板注册制带来的一系列变化或多或少都已做好了准备,但我们预期本次创业板注册制依然会给投资者带来一定的挑战。

首先是投资者结构方面。科创板是一个完全新生的板块,而创业板自2009年开启以来已经经历了11个春秋,交易者数量与存量公司数量都非常庞大。

根据中登公司2019年统计,截止2019年末,已开通创业板投资功能的自然人客户数量为4627.79万人;根据报道,在2019年11月份科创板开立满一年的报道中,上交所披露的具备资格投资者人数也只有440万人。

截止8月14日,目前创业板已有833家上市公司,占整个市场全部A股上市公司数量的21%。与科创板所有公司都在一个起跑线不同,创业板是在一个较为成熟的板块二次改革。如果说,科创板是A股向着注册制以及放宽交易限制等方向的一次尝试,那么创业板则是对于主板、中小板等现存市场改革的一次更有价值的“压力测试”了。我们有理由预期,后期可能注册制及配套政策的推广会不再限于科创板或创业板。

那么,对于一个拥有巨大存量交易者与上市公司数量,上市规则的更改与交易规则的修订毫无疑问会增加投资者选择投资标的的难度。一方面,允许尚未盈利企业上市之后,会对现有基于盈利的估值模型带来冲击,另一方面,由于很多成长期的企业上市,股价的波动必然也会随之增大,依靠概念主题爆炒小市值的盈利模式可能就从现在开始走向了尾声。

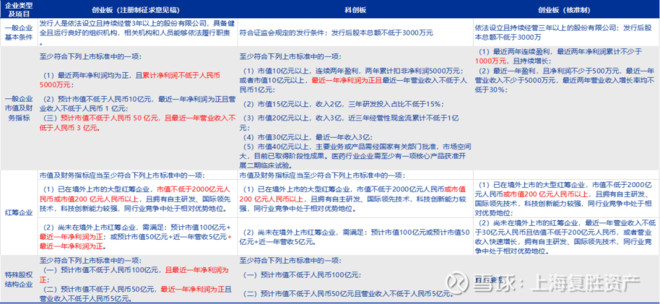

(数据来源:申万研究)

以美国市场为例,2019年纳斯达克综合指数上涨35.23%,但所有成分股内跑赢指数的公司只有757家,只占所有成分股的26.75%,所有成分股的平均年度涨幅仅有20.45%,而当剔除了2019年涨幅最高的10家纳斯达克成分股之后,剩余成分股的平均年度涨幅仅有16.57%,尚不及指数全年涨幅的一半,而2019年下跌的成分股的平均跌幅也有34.93%。对于实施注册制的市场,股票作为“长期的称重机”,只有好公司的股票才能上涨,基本面不过关的公司股票即使是在大牛市也依然会跌的稀烂。

越来越贴近海外成熟市场的中国资本市场对投资者提出了更高的要求;但是对于坚持以“真实业绩增长”作为核心投资策略自下而上选股的我们,在创业板注册制落地之时,看到的更多的是机遇。

下图为创业板企业上市一年后开始至今的绝对涨幅与相对同期创业板综指涨幅的散点图(横轴为绝对涨跌幅,纵轴为相对涨跌幅);从图中可以看出,大部分创业板企业相较于指数的超额收益比较接近,但依然有一些企业,从绝对收益与相对收益上都在长期成为了大牛股。而后续创业板的注册制也将迎来越来越多的有潜力的好的企业上市,这对我们来说,反而是最大的机遇所在。

(数据来源:wind终端)

创业板的注册制毫无疑问是中国资本市场继续开放、健全路上的一个重要的里程碑。一方面,上市审核制度的改变会给投资者找寻估值定价带来一定挑战,另一方面也正是由于上市审核制度更加注重上市企业未来的发展前景而带来了更多好的潜在投资标的。同时,在A股向着更加开放,更加成熟,更加国际化的过程中,交易机制的变化也势必给传统依靠择时,波段博弈的投资者带来了困难,选股试错的成本变高,未来需要更加关注上市公司的长期业绩走势,长期走势平滑短期股价波动,好公司才能穿越牛熊。所以,在未来,选股就是选公司,找到有业绩增长,找到因为底层商业壁垒带来的业绩确定性长期增长的公司才是最有价值的投资策略。